かたすみ@__katasumi です。

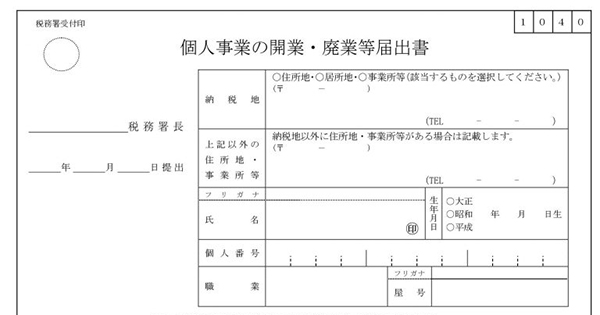

これからフリーランス・個人事業主になる人、もうすでに活動中の人の中には、開業届を出したほうがいいのか悩んでいる人もいるのではないでしょうか。

実は筆者がフリーランスになって開業届を提出したのは数カ月後でした。

開業届をすぐに提出しなかったのは、

そんな理由からでした。

この記事では、フリーランスが開業届を提出するメリット・デメリットをご紹介しますので、開業届を出そうか迷っている人はご覧ください。

- 開業届を提出しようか迷っている人

- 開業届を出すメリット・デメリットを知りたい人

開業届を提出するメリット

開業届を提出するメリットは主に4つあります。

メリット その1:節税効果の高い青色申告ができる

もっとも大きなメリットは、確定申告を節税効果の高い青色申告ができること。

ただし、原則として開業日から2カ月以内に「青色申告承認申請書」の提出が必要です。

「青色申告承認申請書」は開業届といっしょに提出しよう

出典:開業freee

出典:開業freee開業届も青色申告承認申請書も、『開業freee』で簡単に作成できるので、2つ同時に作成して提出しましょう。

開業して2カ月以内であっても、その年の3月15日までに申請できなければ当年は青色申告ができませんので注意しましょう。

青色申告と白色申告のちがい

確定申告の方法には青色申告と白色申告がありますが、何がちがうのか。

| 青色申告 | 白色申告 | ||

|---|---|---|---|

| 控除額 | 65万円 | 10万円 | 10万円 |

| 帳簿の付け方 | 複式帳簿 | 単式帳簿 | 単式帳簿 |

| そのほか | 赤字を3年まで繰越すことができる (繰越損失) |

||

| 申請の有無 | 必要(『開業freee』で簡単作成!) | 不要 | |

帳簿の付け方によって控除額が大きく異ることがわかります。

白色申告は家計簿のような形式(単式帳簿)でいいのですが、青色申告で最大限恩恵を受けようとするなら、「複式帳簿」という方法でお金の流れを記載しなければいけません。

簡潔に説明をすると、「複雑な形式で帳簿をつけたほうが(青色申告・複式帳簿)、控除額が大きいよ」というもの。

事業所得から引かれる控除額が大きいと、その分課税される税金も低くなるので、ぜひ青色申告は利用したいところ。

そんなときは個人事業主の心強い味方、クラウド会計ソフトがあるよ!

青色申告は赤字を繰り越すことができる

青色申告を利用することで、赤字になった場合は3年まで繰り越しができます。(繰越損失)

個人事業主は軌道に乗るまで収入が安定しないこともあるので、事業の負担を小さくするためにも、開業と同時に青色申告が利用できるとGOOD。

メリット その2:屋号で口座が開設できる

開業届に「屋号」を記入した場合、その屋号で銀行口座を開設できます。

口座を分けることでお金の管理がしやすくなる

事業用とプライベート用の銀行口座を分けることで、お金の流れを把握しやすくなります。

口座を分けていれば、会計ソフトに事業用の口座を登録することで会計処理も楽チン。

事業の収益や経費の管理をしやすくなるので、専用口座は用意したいですね。

メリット その3:フリーランスにとっての退職金「小規模企業共済」に加入できる

個人事業主や小規模会社の役員などが加入できる保険や共済があります。

国が運営している「小規模企業共済」はフリーランスにとっての退職金制度のようなもの。

廃業・退職時の生活安定のために積立ができて、メリットたくさん。

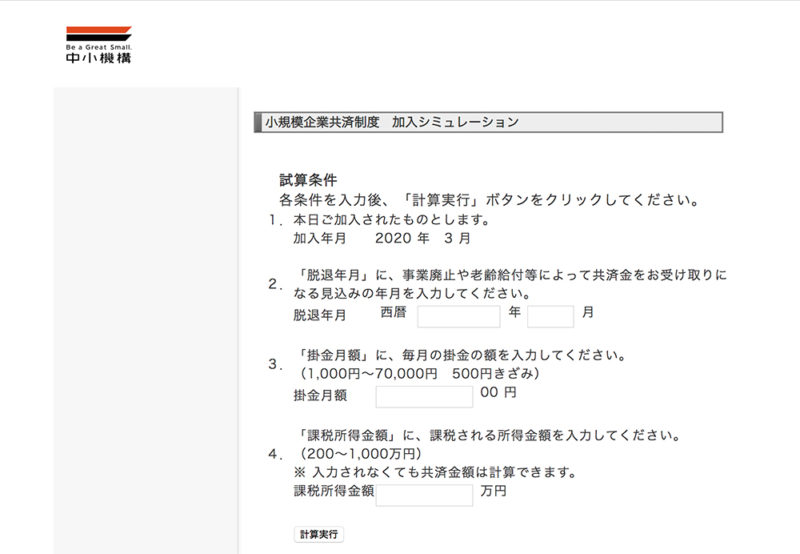

毎月の掛金はある程度自由に設定可能

毎月の掛金は、1,000円~70,000円まで500円刻みで自由に設定が可能。

状況に応じて掛金の増額・減額はできるようですが、減額には「経営状態が悪くなった…」などの要件が必要のようです。

掛金は全額所得控除OK

毎月の掛金は確定申告のときに全額を課税対象所得から控除できるので、高い節税効果が期待できます。

【注意】収入や加入期間によっては損をするかも…

掛金の額は自由に設定できて、掛金は全額控除。

そんなうれしいメリットたくさんの小規模企業共済ですが、注意してほしいポイントがあります。

それは、掛金納付月数が240カ月を下回ってしまったときは、戻ってくる金額(解約手当金)が少なくなる可能性があるということです。

自分にとって得か損か、一度シミュレーションしてみてはいかがでしょうか。

メリット その4:フリーランスでやっていく覚悟ができる

メリット4つめ、これが個人的に1番のメリット。

開業届を提出したときは、

と、背筋がスッと伸びた感じがしました。

提出前は「将来どうしようか」「しっかりとやれるかな」と不安があったり、自分の将来像が少しふわふわとしていましたが、正式に個人事業主になったことで覚悟が生まれました。

開業届を提出するデメリット

開業届を提出する前にデメリットもおさえておきましょう!

デメリット その1:失業保険が受けられないかも

「会社を退職後すぐに開業届を提出しようとしている人」はちょっと待ってください。

開業届を提出してしまうと、失業保険が受けられないかもしれません。

基本手当とは…

雇用保険の被保険者の方が、定年、倒産、契約期間の満了等により離職し、失業中の生活を心配しないで、新しい仕事を探し、1日も早く再就職していただくために支給されるものです。

基本手当について | ハローワークインターネットサービス

失業保険はその名の通り休職中の人の支援が目的なので、開業届を提出している人は給付される条件に当てはまらないこともあるようです。

開業後すぐに経営が軌道に乗るとも限らないので、失業保険を受け取ってから開業届を提出するのがいいかもしれません。

特に貯蓄に余裕がないまま個人事業主になろうとする人は注意しましょう。

デメリット その2:扶養に入れないかも

社会保険の扶養に入る条件は、年収130万円未満とされています。

しかし開業届を提出して個人事業主になると、年収130万円未満であっても扶養から外されてしまうこともあるようです。

配偶者や保護者の扶養に入りながら個人事業主として活動する予定の人は、扶養者の保険の条件を確認してみるといいですね。

デメリット その3:国民健康保険の減免ができないかも

どこの会社にも所属しておらず開業届を提出していない個人事業主は、無職の人との区別がむずかしいこともあるようで、収入が低い場合は(条件によっては)保険料の減免対象になることもあります。

しかし開業届を提出して個人事業主である場合は、減免対象から外れてしまうこともあるようです。

さいごに:開業届はしっかり検討してから提出しよう

フリーランス・個人事業主が開業届を提出するメリット・デメリットをご紹介しました。

たくさんのメリットが期待できる反面、状況によっては損をしてしまう人がいるのですね。

損をしないためには、ご自分がどのようなスタイルで働くのかを、開業届を出す前にしっかり検討しましょう。

- 節税効果の高い青色申告ができる

- 屋号で口座が開設できる

- フリーランスにとっての退職金「小規模企業共済」に加入できる

- フリーランスでやっていく覚悟ができる

- 失業保険が受けられないかも

- 扶養に入れないかも

- 国民健康保険の減免ができないかも